(一)总体情况

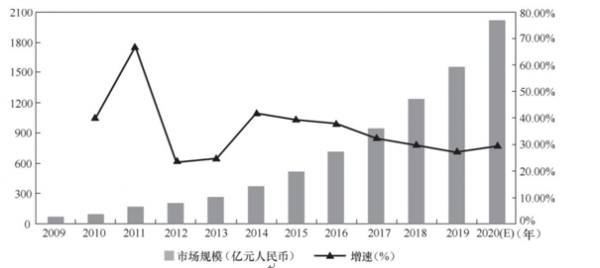

我国数据中心的市场规模高速增长。受“互联网+”、大数据战略、数字经济等国家政策的指引,以及云计算、移动互联网、物联网、大数据、人工智能等快速发展的驱动,我国数据中心的业务收入呈现连续高速增长的趋势。2018年国内数据中心业务全行业收入为1228亿元,2019年国内数据中心市场规模为1560亿元,同比增长27%,如图1所示。

图1 2009—2020年我国数据中心市场的发展情况分析

数据来源:IDC圈上市公司财报,第三方机构数据

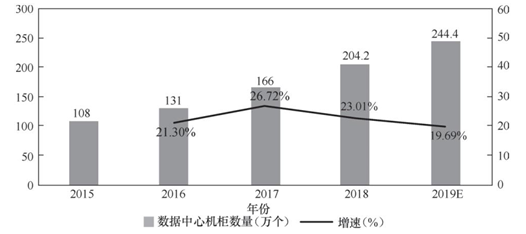

我国数据中心的数量和机架规模快速增长。据统计,2013年以来,我国数据中心的总体规模快速增长,到2017年年底,我国在用数据中心的总体数量达1844个,机柜总体规模为166万个,其中大型以上数据中心为增长主力,大型以上数据中心的机架超过82万,约占整体机柜规模的一半。2018年我国数据中心机柜数量规模已达204万个,2019年数据中心机柜数量约为244.4万个,同比增长19.69%,如图2所示。

图2 2015—2019年我国数据中心机柜数量

数据来源:ODCC

(二)数据中心的分布情况

我国数据中心的市场布局整体呈现“东部沿海居多,核心城市集中,中、西、北部偏少”的格局,时效性高的“热数据”处理需求的增多使我国数据中心主要集中在北京、上海、广州及周边地区,呈现如此格局的主要原因如下。

①大部分互联网企业分布在核心城市,有较多时效性高的“热数据”需要处理,形成了一线城市数据中心供不应求的现状。

②核心网主要分布在一线城市,这些地区的数据中心的建设可满足客户对于低时延及运行稳定的要求,以提高效率节省成本。

③中西部地区的数据中心的建设需求主要是处理一些实效性不高的“冷数据”,此外电力成本较低,远端部署可以降低成本,如图3所示。

图3 我国数据中心的机架数及其地区分布情况

数据来源:中国信息通信研究院

我国数据中心的行业呈结构性过剩状态,一线城市数据中心的企业优势提升。云计算造成客户结构转变,使传统数据中心企业的机遇与挑战并存,随着大批企业上云,二三线城市的数据中心企业的客户流失率提升,而云计算企业走代建/自建模式,代建模式下数据中心企业的议价能力弱、盈利能力差,自建模式下,传统数据中心企业逐渐倒闭或转型。一线城市具备客户多、网络好、人才多等优势,从供给端来看,政策严、供给少,使得一线城市的数据中心稀缺性价值加剧,企业议价和盈利能力不断增强。对于传统数据中心的企业而言,布局一线城市及周边是生存要点。

(三)数据中心基础业务与增值业务的占比变化

数据中心增值服务收入的占比不断提升。互联网数据中心作为数据存储中心和数据交换中心,是大数据时代重要的基础设施,是承载云计算与未来业务发展的重要载体。数据中心的基础服务包括主机托管(机位、机架、机柜、机房出租)和管理服务(系统配置、数据备份、故障排除服务等),在此基础上提供安全防护(防火墙防护、入侵检测等)和增值服务(负载均衡、智能DNS、流量监控等)。

增值服务在数据中心业务中的占比不断提高,高端增值服务逐渐成为数据中心服务商的核心竞争力。数据中心服务商最初主要提供网站和服务器托管、应用托管等基础业务,随着业务经营战略的不断转型,增值服务在数据中心业务中的占比从2010年的29%逐年增加到2018年的53%,如图4所示。

图4 我国数据中心行业基础业务与增值业务占比变化情况分析

数据来源:公开资料整理

(四)市场格局

根据资源不同和运营模式的不同,我国数据中心服务商可以分为基础电信运营商、第三方数据中心服务商和云服务商三种类型。国内市场竞争格局主要由基础电信运营商主导,市场集中度较低,竞争激烈,第三方数据中心服务商相较而言,具备更好的技术能力、专业水平、定制化能力。云服务商的数据中心一方面用来满足自身业务的需求,另一方面也面向客户提供服务。

基础电信运营商具备明显的资源优势,美国基础电信运营商逐渐出售数据中心的业务而专注其核心业务。从市场格局来看,我国数据中心的市场格局以基础电信运营商数据中心为主,凭借其网络带宽和机房资源优势,按照已运营机柜数测算,三大基础电信运营商占整体市场的份额约为65%,排名依次是中国电信、中国联通、中国移动,但数据中心并非其核心业务。其次是第三方数据中心服务商,包括世纪互联、万国、鹏博士、光环新网等。

基础电信运营商:中国国内电信运营商早在20世纪90年代就开始以托管、外包或者集中等方式为企业客户提供大型主机管理服务。基于客户和资金等方面的优势,电信运营商目前已成为国内数据中心市场的主要参与者。中国联通和中国电信长期经营宽带网络服务,通过自建数据中心吸引客户,数据中心建设的规模在国内处于领先地位。中国移动自2013年获得宽带运营牌照以来,发力布局数据中心的业务。运营商核心优势在于对带宽资源的垄断,包括拥有大量机房、骨干网络宽带和国际互联网出口带宽资源。但目前的劣势在于数据中心并非主业,专业性不足,市场响应慢,局部供需不平衡,不符合市场微观需要,且只提供各自的网络接口,无法满足服务高时效和客户定制化的需求。

第三方数据中心:近年来逐渐兴起,主要为满足核心城市的数据中心需求,弥补供需缺口,具备一定的资源稀缺性壁垒;依据其自身在核心城市的数据中心资源和较强的资金实力,建设数据中心机房,弥补该地区数据中心的供需缺口,且凭借自身稳定持续的运维能力和丰富的运营经验拓展云计算等客户,开展数据中心业务;利用一线城市及周边的土地/电力资源拓展能力和雄厚的资金实力构筑起第三方数据中心服务商的“护城河”。第三方数据中心服务商能满足客户的定制化需求,未来将朝着集中化、规模化发展,并朝着云化的趋势演进。

云服务商的数据中心主要用来承载云服务,国外云服务商正在大规模自建大型/超大型数据中心,预计未来3~5年,国内云服务商将在北京、上海、广州等核心城市周边大力建设云计算数据中心,从长远来看,云服务商也将在偏远地区建设大型/超大型云计算数据中心,出于资本支出的考虑,建设的方式将主要以与第三方数据中心服务商合建为主。

(五)客户情况分析

我们分析第三方数据中心的客户类型发现,批发型和零售型数据中心相比,批发型数据中心的收入主要来源于云计算厂商,同时覆盖金融/IT等企业,客户覆盖面广,因此上架率较高,但是单机柜的租金收入较低,导致毛利率整体较低(国内为35%~45%)。我国数据中心提供商的三种类型见表1。

以万国数据和数据港为例,它们主要绑定BAT等核心互联网企业,提供定制化增值服务,客户流动性较低,客户黏性较高,合同年限较长。我们通过分析万国数据的客户类型,发现其主要客户类型中云计算客户的占比最大,比例高达70%。伴随着云计算产业进入“黄金”发展时期,预计未来项目资源储备富足的数据中心企业的增长前景广阔。

零售型数据中心主要面向中小客户群,因上架节奏的不同导致上架率较低,单机柜租金收入高于批发型,整体毛利率较高(国内最高可达55%)。例如光环新网面向的客户为金融客户(中金云网提供)、云计算客户(以AWS为主)和互联网/移动互联网客户,客户结构中金融客户的占比较高。由于金融客户对于价格敏感度较低,对于地理位置、安全性、稳定性要求较高,属于价值较高的一类。

零售型客户的结构较为平衡,虽然云企业的占比少但金融行业、政企和制造业企业的上云趋势明显,在稳定客流、提升客户黏性和减少流失率等方面具备竞争优势的数据中心企业将迎来产业机遇。根据国务院发展研究中心的数据,2019—2023年,中国政府和大型企业上云率将从38%提升至61%,在客户资源、项目储备、客户口碑和运维经验方面具备竞争优势的零售型数据中心企业同样将迎来产业机遇。

文章来源于互联网:数据中心分布情况和业务占比分析

翘首期盼的工控界顶级盛会——第二十二届中国国际工业博览会(下称“工博会”),在国家会展中心(上海)正式拉开帷幕。 今年,欧姆龙携「i-Automation!大进化」理念再度亮相中国国际工业博览会,展示了众多欧姆龙全新开发的尖端应用和技术,希望大家能够亲身感受到…